生命保険を選ぶときに保障額だけを見て選んでませんか?

つい、大きな金額を目の当たりにしたら一瞬目がくらんでしまい、何も考えずに加入してしまう話をよく聞きます。

また、保障額については多すぎると近所から変に思われると人の反応を気にして、死亡保障の金額をわざわざ平均的な額で加入するケースもあります。

実は死亡保障がいくら必要なのかは各ご家庭によって違ってきます。

生命保険は、一度加入したら最終的な結果は大切な人が亡くなってからとなるため気がついたら、生活するのに全く足りなかったという話もちらほら聞きます。

将来、大切な人が亡くなってからもきちんと活かせるような生命保険の選び方をご紹介していきます。

生命保険(死亡保障)の選び方失敗しない4つのコツとは?

死亡保障で失敗しないためには、以下の4つが必要不可欠になってきます。

順番に見ていきましょう。

①生命保険の死亡保障の目的を知る

最初は、生命保険の死亡保障が何のためにあるのかを知ることから始まります。

生命保険の死亡保障は、主に残された家族がきちんと生活できる名目で存在しています。

つまり、残された家族がいることを前提にしていますので、必要なのは結婚して子供がいるご家庭に限られてきます。

②ライフプランを立てる

次に、ライフプランを立てることです。

ライフプランを立てると、何歳までにどんな保障がいるのかはっきりと分かるからです。

もう一つライフプランには役に立つことがあります。

保険を相談しに行くときに、余計な保障を断れる利点があります。

大体でもかまわないので、ご自身の人生どのように設計するかによっても必要な保障が異なってきます。

③現在の年齢からライフプランに沿ってどれくらい生活するのにお金が必要なのかを把握

死亡保障の選び方について、失敗しないためには、本当に必要なお金がどれくらいになるかです。

多くの人が、計算しないまま平均額大体2000万円クラスの生命保険に加入しています。

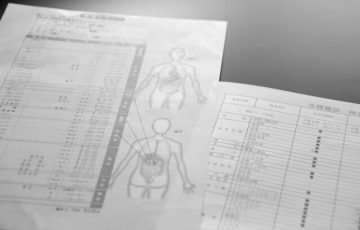

本当に必要な保障額は、葬儀代を含む死亡整理金から貯蓄を含めた公的な制度で入ってくるお金を引いたものになります。

死亡整理金の他に、生活費、住居費等大切な方が亡くなってから出ていくお金と、公的制度で死亡退職金や遺族年金や貯蓄等入ってくるお金を差し引きした額です。

出ていくお金が5000万、入ってくるお金が3000万とすると、必要な保障額は2000万円になります。

保障額が4000万円必要なのに、生命保険で2000万クラスのものに加入してしまうと、必要保障額が2000万足りなくなります。

④独身・結婚と必要な額が大きく違ってくることを把握

最後に、死亡保障額については、結婚している人と独身の人で違ってきます。

特に結婚して子供がいる場合には注意が必要です。

実際生命保険の死亡保障が必要なのかどうか、世帯別に見ていきましょう。

世帯別に見る生命保険(死亡保障)を含め必要なお金とは?

①独身

最初に、独身の方です。

独身の方の死亡保障額は、ご自身の葬儀代のみでOKです。

葬儀代は平均して200万くらいからです。

オプションによって増大していくので、余分に300万から350万ほど保障として出れば申し分ないでしょう。

生命保険の加入は不要で、医療保険のみで賄うことができます。

終身保険に加入すれば、ご自身の死後保障金が出ますので心配不要です。

②結婚(子供あり)

次に、結婚されている方で、子供がいる場合です。

子供がいる場合は、大学までの進学費が必要になってきます。

大学まで全部公立と大学まで全部私立の場合と計算額がかなり違ってきます。

試算するときには、全部私立の場合で計算すると将来お金がなくて大変なことにはならないと思います。

一般的なご家庭では、幼稚園は私立、小学校から高校まで公立、大学私立となるので、全部私立で試算するよりも、少ない額であったとしても事足ります。

③結婚(子供が独立)

結婚して、お子さんが独立された場合にはそれぞれの葬儀代が捻出できれば事足ります。

医療保険を終身タイプに切り替えるのもよしですし、残されたほうがご家族が生活できる程度で大丈夫です。

この年代になってきたら、家や車のローンが済んでいる方が多いので、出て行くお金も少なく保障額もそれなりに出ます。

④結婚(子供なし)

結婚しているが、子供がいない場合においても死亡保障は最低限でOKです。

最初から共働きならば、お互いの葬儀代だけ出れば十分です。

子供の進学費もまるまるいらなくなるので、生命保険も不要になります。

ただ、奥様が専業主婦の場合のみ手厚い保障をつけておくといいでしょう。

理由は後ほど説明致します。

実は、生命保険の死亡保障に全て頼らなくても、万が一のことがあれば公的にお金がもらえる制度があります。

保険以外でもらえる公的な制度も覚えておこう

①遺族基礎年金

遺族基礎年金は、国民年金に加入している人に支払われます。

万が一のことがあれば、真っ先に遺族基礎年金がもらえますので葬儀代の足しにもなります。

最近は年金問題で国民年金に加入しない人もいますが、年金だけではなく死後お金がもらえることを知らない人も多いので、国民年金には最低でも加入しましょう。

払えない場合があれば、免除制度も受けられます。

②遺族厚生年金

遺族厚生年金は、本人が企業に勤めており、万が一のことがあれば残された家族にお支払されます。

企業に勤めている人は、自動的に対象になるので問題ありません。

ただ、お子さんがいる場合にはもらえる金額が変わってきます。

お子さんが18歳未満の場合は18歳になるまで、遺族厚生年金に合わせて、遺族基礎年金が支給されます。

年齢が18歳になると、自動的に打ち切られます。

③中高齢寡婦(かふ)加算(女性限定)

遺族基礎年金は、一定期間がすぎれば自動的に打ち切られます。

問題になったのが、残された奥様が遺族基礎年金が過ぎてから老齢年金が支給されるまで一切お金が入らないことです。

奥様も仕事をしていればいいのですが、このご時世なかなか働きたくても働けない人もいます。

そこで誕生したのが、遺族基礎年金が打ち切られてから、老齢年金の支給まで支払われる中高齢寡婦加算です。

年額で58万程度(平成27年度)支給されるので、ぜひとも覚えてもらいたい制度です。

④死亡退職金

死亡退職金は、読んで字のごとく死亡したときに支払われるお金です。

労働基準法で退職金について書かれていますが、就業規定に退職金について書かれていれば必ずもらえるお金です。

また、死亡退職金の代わりとして死亡弔慰金として支給される場合もあります。

具体的な金額は就業規定に準じますが、基本的には就労年数や役職に基づいて計算されます。

まとめ

今回は、生命保険の死亡保障についての選び方について見てきました。

生命保険の死亡保障は、主に残された家族がいることが前提となってきます。

独身の方は、医療保険の終身保険でご自身の葬儀代がでるくらいで十分事足ります。

結婚していてお子さんが18歳未満の場合は、大学までの進学費等を含め出ていくお金が大体どれくらいになるか計算しておきましょう。

出ていくお金がわかったら、入ってくるお金にどんなものがあるかも把握しておきましょう。

入ってくるお金の中には、あなたの貯金以外にも公的な制度で遺族基礎年金や死亡退職金等あります。

また、あなたが奥様の場合には、中高齢寡婦加算という制度もありますので、公的な制度は知っておけば知っておくほど損はしません。

必要な保障額は、出て行くお金から入ってくるお金(公的制度も含む)を引いた額です。

それにふさわしい金額の死亡保障があれば、困ったことにはなりません。

世間体を気にするあまり、保障額が計算してみて少なかったことにならないようにしましょう。